A股,再爆发!超4500股飘红

图片来源于网络,如有侵权,请联系删除

(原标题:A股,再爆发!超4500股飘红)

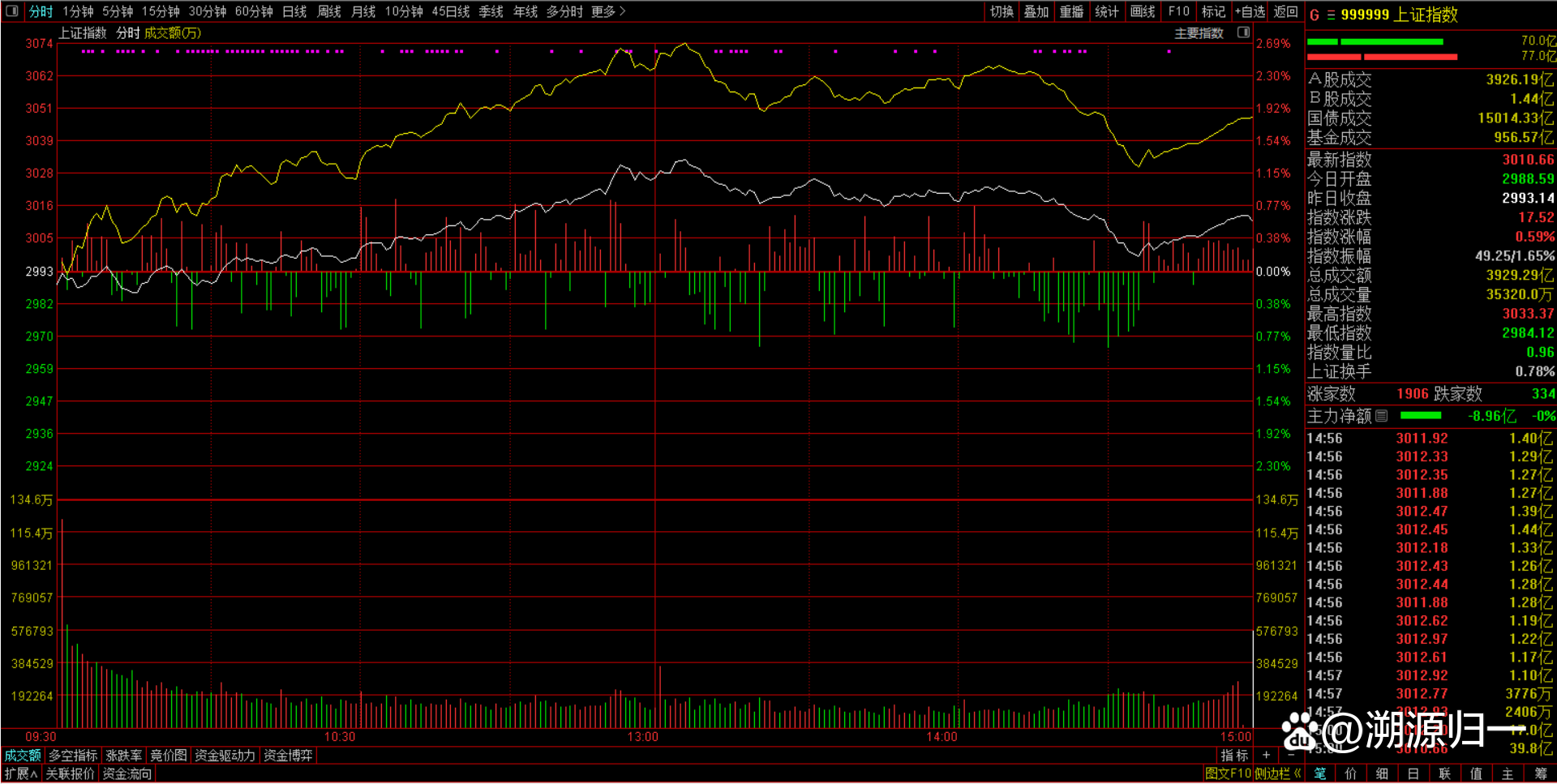

A股午后强势上扬,北证50指数大涨3%;港股宽幅震荡,盘中一度冲高,但尾盘涨幅再度收窄。具体来看,两市股指盘中窄幅震荡,午后强势拉升,北证50指数表现尤为强势。截至收盘,沪指涨0.66%报3367.99点,深证成指涨0.78%报10827.19点,创业板指涨0.5%报2267.85点,北证50指数涨3.07%;沪深北三市合计成交16519亿元,较昨日增加550亿元。

场内超4500股飘红,AI应用概念再度走强,三友科技、恒信东方、宜通世纪等涨停;化工类股爆发,清水源、川金诺、六国化工、川发龙蟒等涨停;创新药概念活跃,益方生物、贝达药业、艾力斯等涨超10%;人形机器人概念再度活跃,三丰智能涨超10%,爱仕达、柯力传感斩获两连板;此外,今日登陆科创板的金天钛业收盘上涨320.4%,盘中一度涨超400%。

化工股爆发

以磷化工为首的化工股盘中强势拉升,截至收盘,清水源、川金诺、六国化工、司尔特、中欣氟材、川发龙蟒等涨停。

行业方面,进入四季度,磷矿石价格保持高景气运行,据百川盈孚数据,截至10月15日,25%磷矿石市场均价为785元/吨,较年初上涨2.6%,较6月初的价格低位上涨了9%;28%磷矿石市场均价为949元/吨,较年初上涨1.3%,较6月初的价格低位上涨了1%。

民生证券指出,2024年以来磷肥需求保持稳定增长,整体价格保持高位运行。考虑磷矿行业准入壁垒提升叠加新磷矿投产后爬产周期大概1―2年,磷矿供给大量释放的时间点或将晚于2026年,目前磷矿供需紧平衡的格局或将延续,磷矿石价格有望维持高景气。

值得注意的是,近期正丙醇、叶酸、维生素、制冷剂、三氯蔗糖等化工品持续涨价。如叶酸价格大幅上涨,11月15日,叶酸主流接单价上涨5―15元/公斤至205―215元/公斤,部分高位报价上调至220―230元/公斤。11月18日正丙醇市场均价为10900元/吨,单日上涨0.93%,周均价环比上涨10.66%,较9月均价8700元/吨上涨约25%,较年初均价7400元/吨上涨约46%。

国海证券表示,当前全球化工行业景气度底部震荡,欧洲化工装置全球成本最高,由于成本费用继续上升以及设备寿命到期,欧洲化工产能有加速退出的迹象;而国内新增产能增量逐渐达峰,未来资本支出有望下行;需求端,预计国内需求有望持续回升。中国优势企业的成本和效率优势已经非常稳固,且仍在持续扩张产能,中国优势企业已经进入了市占率提升阶段,产能的扩张对业绩的拉动确定性相对较强,龙头企业已经进入了业绩长周期向上的阶段。同时,对于部分供给端受限的行业,随着需求的回升,这部分行业的景气度有望持续提升。

AI应用概念活跃

AIGC概念盘中再度走强,截至收盘,三友科技30%涨停,恒信东方、宜通世纪20%涨停,蓝色光标、汤姆猫涨超15%,海天瑞声、东方国信等涨超10%。

值得注意的是,近期美股市场中部分财报超预期的AI应用公司股价涨幅较大。其中,AppLovin本月涨幅已达71.85%,主要得益于AI赋能下的广告营销平台AppDiscovery安装量增长,AppLovin前三季度软件平台收入同比增长76%。数据显示,2024年10月,微软的AI产品copilot网页访问量增长87.57%,热门AI产品ChatGPT网页访问量为37.8亿,增幅为17.16%。

华龙证券认为,近期海外AI应用厂商及AI应用访问量数据显示,部分AI应用商业模式逐步清晰,用户付费意愿逐步提升,盈利增长拐点渐显,有望对国内AI应用产业起到积极映射作用。当前海外映射下,AI产业高景气度有望维持,国内AI应用访问量增速和用户付费意愿稳中向好,用户基数庞大,看好国内AI应用产业爆发潜力。同时,在当前国际形势下,科技内需有望持续扩大,国产软硬件自主可控逻辑进一步加强,看好AI推动下,国内大模型、计算生态各环节突破。

智能医疗概念崛起

智能医疗概念盘中大幅走高,截至收盘,万达信息、宏景科技、宜通世纪20%涨停,天亿马、嘉和美康涨约14%,久远银海、国新健康等亦涨停。

行业方面,进入四季度,全国设备更新招标显著加速,各类医疗设备的招标金额快速上升,11月份首周已上涨至6.56亿元。医学影像设备是主要招标品类,尤其是对128排及以上CT、3T磁共振等中高端设备需求增长,国产影像龙头企业有望凭借丰富且高端化的产品矩阵在四季度受益于采购需求释放实现业绩大幅回升。

方正证券指出,短期来看,随着各地设备更新政策的加速落地,院内招标采购需求有望进入加速释放阶段,国产影像设备企业有望显著受益,业绩端实现触底回升;长期来看,高端化、智能化需求快速增长,AI赋能医疗影像市场潜力巨大,国产龙头加速布局,储备长期增长驱动。

责编:万健�t

校对:姚远

证券时报各平台所有原创内容,未经书面授权,任何单位及个人不得转载。我社保留追究相关行为主体法律责任的权利。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。