化债行情将至、PPI再探底、积极配置城投 | 债圈大家说10.14

图片来源于网络,如有侵权,请联系删除

1、化债行情将至

研究所固收首席分析师张继强

近日债市的品种选择、波段操作仍是重点,但机会稍纵即逝,把握难度较大。重申10年国债2.2-2.3%可以转为积极,重回2.0%的概率不高。长期看,中央加杠杆趋势明确,长端利率面临供给压力,有可能从趋势性下行转入震荡市或震荡中下行,曲线陡峭化整体趋势延续。新一轮大规模地方化债利好中短端城投债,存单等之前存在“错杀”,转债继续寻找个券机会。

固定收益首席分析师曾羽

信用债在持续反弹、利差大幅走阔后具备突出性价比,当前是非常好的配置时点,10月10日已经迎来猛烈的买入行情。12日财政部释放信息之后,我们的总体观点没有变化,信用债仍可维持积极配置思路,尤其是中短端城投债,将成为市场抢配品种,偏长久期城投债或因城投转型而仍面临不确定性。

华创证券固收首席分析师周冠南

信用策略方面,在“较大规模债务限额置换地方政府存量隐性债务”政策支持下,城投债务风险将进一步缓释。建议负债端稳定性偏弱的机构以中短端较优质主体为主,对后续置换政策倾斜力度可能较大的弱资质主体可进一步下沉;负债端稳定性较高机构拉久期需关注基本面,精选优质主体。

国投证券固收首席分析师尹睿哲

风险偏好预计还将来回摆动,若权益资产能“降波”,对债市胜率的回归有利。从机构交易行为来看,短期赎回冲击较接近阶段性尾声,不过阶段性缓和不代表风险彻底解除。最关键的是基本面是否“跟进”大类资产的定价,目前看,经过过去两周的重定价后,权益、大宗商品和汇率中隐含的宏观乐观程度要高于长端利率。长端利率进一步修复的斜率或暂时放缓,而DR与OMO利差处于近年高位,资金端向下空间充足,后续修复的重点或在短端品种。

2、PPI再探底

国盛证券首席经济学家熊园

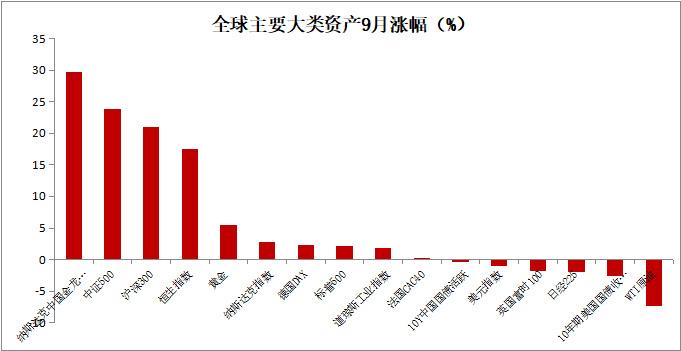

PPI同比延续大幅回落、年内二次探底,环比再创同期次低、新涨价因素连续24个月负增,进一步凸显了经济下行压力。继续提示:9.24一揽子金融政策、9.26政治局会议、9.29核心城市松地产、10.12财政部发布会,指向我国政策的底层逻辑已经大转变;短期看,预计经济有望环比走稳、权益市场可乐观点、债券市场可能承压,后续紧盯5点:财政政策落地情况,关注 10月底或11月初可能的人大常委会会议;房地产销售数据止跌企稳情况;基建实物工作量改善的进展;美联储降息预期;美国大选进展。

首席经济学家郭磊

在短期触底后,有待于解决的是价格中期中枢问题。在前期报告《潜在名义增长率初探》中,我们认为从经验规律看,均值4.8%的中期潜在实际增长率对应的潜在通胀水平在2.0%左右,否则就会存在名义增长率低于潜在名义增长率的问题。从最新的政策信号看,一则“中央财政在举债和提升赤字方面有较大空间”,二则“拟一次性增加较大规模债务限额置换地方政府存量隐性债务”,均指向更为积极的财政政策框架。从经济学逻辑来说,积极财政有助于通胀中枢改善和名义增长扩张,这一线索有待于未来继续观测检验。

宏观首席段超

通胀动能延续走弱,一揽子新增政策或为后续价格修复带来及时支撑。本期核心通胀和生产价格延续下行趋势,价格修复和名义利润仍面临较大压力。在此背景下,政策对通胀的关注度在明显抬升。9 月 24 日,央行行长强调,推动价格的温和回升是设计货币政策工具中的重要考量因素。而近期以来,一揽子金融、财政等新增政策密集落地,有望激发国内需求潜力和实体信心,推动通胀止跌回暖。整体而言,当前价格修复面临的有利因素在增多,后续重点关注一揽子财政政策落地情况。

固收首席分析师孙彬彬

对于PPI,10月PPI环比可能相对乐观,9月底宏观预期改善显著支撑商品价格,10月均价或有抬升。从价格走势来看,宏观预期改善对影响商品价格的持续性可能较差,后续关键仍然在于增量政策落地传导至产业层面;从基数来看,10月基数显著回落,对PPI同比形成支撑。

对于债市,核心CPI和PPI更真实地反映了当前需求情况,对债市构成利好,关注增量政策落地情况。

3、积极配置城投

首席经济学家明明

经历两轮调整后,城投板块收益率来到阶段性高点,配置性价比显现,特别是针对中低资质城投区域的提振。当然,短期而言在信用市场企稳初期,建议保持流动性攻守兼备,可以继续关注短端高等级城投债的配置价值。而对于负债端较为稳定的机构而言,在财政发力化债的背景下,城投板块利好明显,短期风险无虞,可以提前布局调整过后的高收益板块,通过拉久期、下沉的方式增厚收益,建议关注2—3年期,或是部分优质区县的城投债配置机会。除此之外,在政策保障下,城投境外债安全边际明显提升,可以关注城投美元债、点心债等板块的配置价值。

平安证券固收首席分析师刘璐

建议关注短债下沉策略,具体可关注中低等级城投债、国营地产债和发达地区城农商行二永债。在财政部官宣重大化债支持性政策后,城投债的安全性和稀缺性将进一步增强。另外财政部还官宣了特别国债注资大行的政策,有利于减少次级债的供给。考虑到目前短债信用利差已经较高,我们建议继续关注短债下沉策略,具体可关注中低等级城投债、国营地产债和发达地区城农商行二永债。

华福证券固收首席分析师徐亮

可重点关注发展动能与债务管控皆相对较好的“经济大省”,其省级、地级市与区县级平台皆较稳健,以经济基本面作为拉长久期的核心权重,可适当拉长久期至5年,例如广东、江苏、浙江、福建、安徽、上海与北京等。可重点关注当前化解债务出现重大利好政策或资金实质落地的区域,以化债政策作为短久期的核心权重,可以考虑久期在3年之内,如重庆、天津、广西、内蒙古、辽宁、吉林、黑龙江、甘肃、贵州及云南等省市,其省本级平台、省会级平台、省域副中心的城投平台可适当考虑。

民生证券固收首席分析师谭逸鸣

本轮化债政策力度超预期之下,城投债行情或再迎来新的窗口期,首先仍然是关注中短端高票息,后续在久期选择上仍需进一步观察政策落地以及理财负债端带来的流动性溢价压缩的情况。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。