闻泰科技盈利“假象”背后:靠投资收益暂撑局面,ODM业务持续亏损

图片来源于网络,如有侵权,请联系删除

在连续两年净利下滑后,今年上半年,闻泰科技(600745.SH)的业绩颓势并未得到扭转,反而愈演愈烈,公司归母净利润同比暴跌超八成,降至1.4亿元。

证券之星注意到,政府补贴和投资收益是公司净利润的“遮羞布”,抛开该部分收益不谈,公司在今年上半年的扣非净利润为-1.3亿元,同比由盈转亏。

图片来源于网络,如有侵权,请联系删除

目前,闻泰科技两大核心业务业绩承压,其营收主力军--产品集成业务在消费电子行业弱复苏的背景下,受上游供应链价格上涨、下游品牌厂商价格不利等因素的影响,至今未能扭亏。同时,作为闻泰科技最赚钱的半导体业务,却受汽车功率半导体的库存调整周期以及国内价格战盛行等因素的影响,其营收、净利润以及毛利率均出现下降。

图片来源于网络,如有侵权,请联系删除

与业绩一同陷入低迷的还有公司的股价。二级市场方面,公司的股价自今年3月4日盘中创下阶段性新高43.02元/股后,其股价便持续走低。截至9月6日收盘,公司股价报收25.24元/股,跌2.28%。经计算,在本轮下行期间,公司股价累计跌幅超38.13%(前复权),市值蒸发超190亿元。

净利暴跌超8成

公开资料显示,闻泰科技目前主要有半导体、产品集成(ODM)两大业务,产品涵盖手机、平板、笔电、IoT、服务器、汽车电子等众多领域。

据2024年半年报显示,今年上半年,公司实现营业总收入335.89亿元,同比增长15.01%;归母净利润1.4亿元,同比下降88.78%,公司出现增收不增利的情况,延续了2022年及2023年净利润下滑的趋势。

分季度来看,闻泰科技在2024年Q2已出现亏损。2024年Q1及Q2,公司的营收分别为162.47亿元、173.42亿元,同比变动幅度为12.62%、17.35%;归母净利润分别为1.43亿元、-298.37万元,同比变动幅度为-68.82%、-100.38%。

证券之星注意到,公司在上半年能保持盈利的原因是受益于政府补助以及因出售子公司Nexperia Newport Limited(以下简称“NWF”)获得投资收益。

今年上半年,闻泰科技计入当期损益的政府补助金额为9441.44万元,占公司占当期净利润的比例高达67%;公司因出售NWF所获得的投资收益为1.7亿元,占净利润的比例为121%。这也是公司扣非净利润为负的原因,闻泰科技在今年上半年的扣非净利润由盈转亏,其扣非净利润为-1.3亿元。这也是近五年来,公司首次半年报扣非净利润出现亏损。

第一大主业尚未扭亏

从闻泰科技旗下两大业务的表现来看,其盈利能力明显受到产品集成业务的拖累。据悉,公司的产品集成业务板块主要致力于智能终端产品的研发和制造。

作为营收的主力军,产品集成业务为公司贡献了超过七成的收入,然而其回报却较为有限,毛利率与半导体业务相比差距甚远。不仅如此,自2022年以来,公司的产品集成业务一直处于亏损当中,并持续至今。

2022年、2023年以及2024年上半年,公司产品集成业务净亏损金额分别为15.69亿元、4.47亿元以及8.5亿元,至今未能扭亏。经计算,两年半时间以来,公司产品集成业务净亏损金额超28.66亿元。

自2022年起,闻泰科技的产品集成业务开始从单一的手机ODM向多元化发展,实现从手机向笔电、IoT、服务器、汽车电子等非手机业务拓展。为此,公司在非手机业务的项目研发、试产等前期投入了大量费用开支,这在一定程度上影响了该业务的盈利能力。

导致该业务亏损的另一部分原因则是由毛利率下滑引起的。

从产业链来看,ODM厂商属于消费电子中游。上游有屏幕、芯片、存储、摄像头等原材料厂商,ODM厂商向上游供应商采购原材料时,话语权有限。而面对下游三星、苹果、华为等品牌厂商,ODM厂商又常常处于被动地位。品牌商拥有强大的市场影响力和品牌号召力,在合作中往往占据主导,ODM厂商为了获得订单,不得不做出让步,从而进一步压缩了自身的利润空间。

由于缺乏议价能力,ODM厂商毛利率普遍较低,因此闻泰科技该业务的毛利率一直低于9%。

近年来,受消费电子需求疲软、上游供应链价格上涨、工厂普工成本较高的影响,使得原本毛利率就不高的产品集成业务进一步下滑。今年上半年,公司集成业务毛利率同比下滑了6.61个百分点,为2.49%。

半导体业务业绩承压

闻泰科技的半导体业务虽占比较低,却是公司最重要的利润来源。

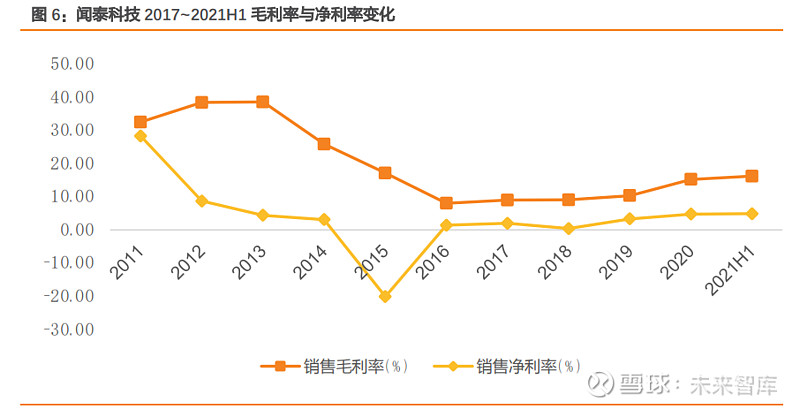

自2019年以来,闻泰科技完成了对全球半导体IDM知名厂商安世半导体的收购后,公司业绩得到显著增长,其营收从2018年的173.35亿元一路升至2021年的527.29亿元,归母净利润也由当年的0.61亿元飙升至26.12亿元。

证券之星注意到,近一年以及最新一期的财报数据显示,闻泰科技的半导体业务的业绩承压。

自2022年第4季度以来,全球半导体市场进入下行周期,受半导体业务需求和市场价格整体下降的影响,公司半导体业务收入、毛利率及利润均出现下滑。2023年,半导体业务实现收入分别为152.26亿元,同比下滑了4.85%,毛利率为38.59%,同比下滑了4.07个百分点,净利润为24.26亿元,同比下降35.29%。

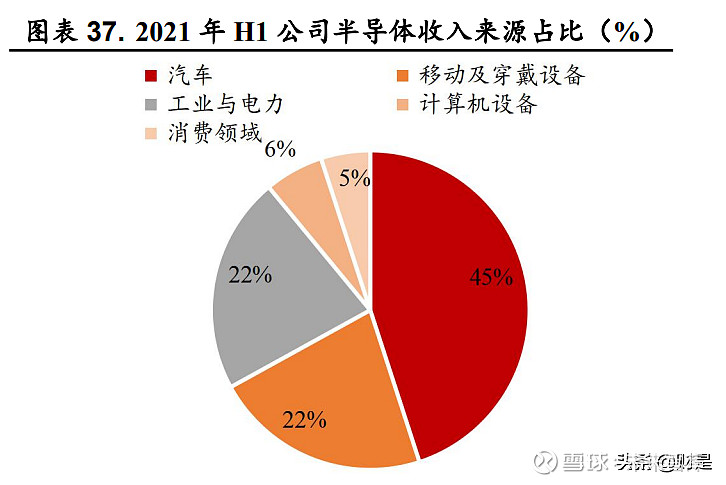

细分到具体领域来看,汽车领域作为闻泰科技半导体收入来源的主要方向,来自该领域的收入占比超过6成。

今年上半年,半导体行业处于结构性周期性上行阶段,逻辑芯片与存储芯片受益于AI发展,率先走出了本轮下行周期,但功率半导体则困于欧美汽车增速放缓、供应链去库存等因素,今年第一季度仍处于库存调整期,产品价格承压,在第二季度才开始逐步见底恢复。但整体上看,公司半导体业务利润空间较上年同期仍有所收窄。

今年上半年,公司半导体业务的营收为70.4亿元,同比下滑了7.9%,业务毛利率 34.95%,同比下滑了6.35个百分点,净利润为10.8亿元,同比下滑了22.4%。(本文首发证券之星,作者|李若菡)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。