工行、农行、中行……历史新高!

图片来源于网络,如有侵权,请联系删除

(原标题:刚刚!工行、农行、中行……历史新高!)

高股息资产继续“受宠”!

图片来源于网络,如有侵权,请联系删除

7月15日,高股息资产再度受到市场资金的追捧,截至收盘,上证红利指数涨幅超过1%,大幅跑赢A股其他指数,工行、农行、中行、建行、交行、北京银行等纷纷刷新历史新高。

图片来源于网络,如有侵权,请联系删除

为何银行股如此强势,高股息资产的行情又会持续多久?

银行股疯涨

今日,A股三大指数走势分化,沪指微涨,深成指、创业板指则双双调整,个股跌多涨少。不过,高股息资产表现强势,截至收盘,上证红利指数涨幅超过1%,中证红利指数涨幅接近0.9%。

银行股继续上涨,建设银行涨近3%,农业银行、邮储银行涨超2%,工商银行涨近2%,中国银行、北京银行、交通银行、中信银行等涨幅均超过1%。其中,工商银行、农业银行、中国银行、建设银行、交通银行、北京银行的股价均刷新历史新高。

年初以来,银行股均有不错表现。年初至今,交通银行、农业银行、渝农商行涨幅超过36%,北京银行涨幅超过33%,中信银行、工商银行涨幅接近30%,建设银行、中国银行、华夏银行涨幅均超过20%。

申万宏源郑庆明、林颖颖等人表示,上半年社融与信贷的同比少增,反映实体融资需求向好拐点未明,但越是经济磨底阶段,积极政策带来的潜在边际催化越值得期待。可在资产质量安全的基础上,从低估值个股中优选优质高股息银行,同时重点关注利润表有望底部改善、筹码结构较优的超跌股份行。

东兴证券分析师林瑾璐认为,中长期来看,当前利率中枢趋势下行,资产荒压力预计仍会延续,高股息红利资产配置价值突出。在被动基金扩容、以及引导中长期资金入市的背景下,资金面有较强支撑,看好银行板块配置价值。

另外,央行旗下《金融时报》日前发文称,贷款市场报价利率(LPR)或迎改进。对此,中信证券分析师肖斐斐、彭博等人分析称,当前OMO已逐步成为政策利率核心,贷款定价基准优化有助于提升利率传导效率,平衡资金与信用市场目标,缓解存贷定价异步的影响并助力银行息差企稳。此外,6月金融数据延续轻规模与优结构特征,预计下阶段货币财政政策仍将双向发力助力经济。板块投资来看,前期多方政策发力,有助改善银行风险预期,银行股估值提升更具基本面支撑,进一步夯实分红收益空间确定性。

高股息方向仍被看好

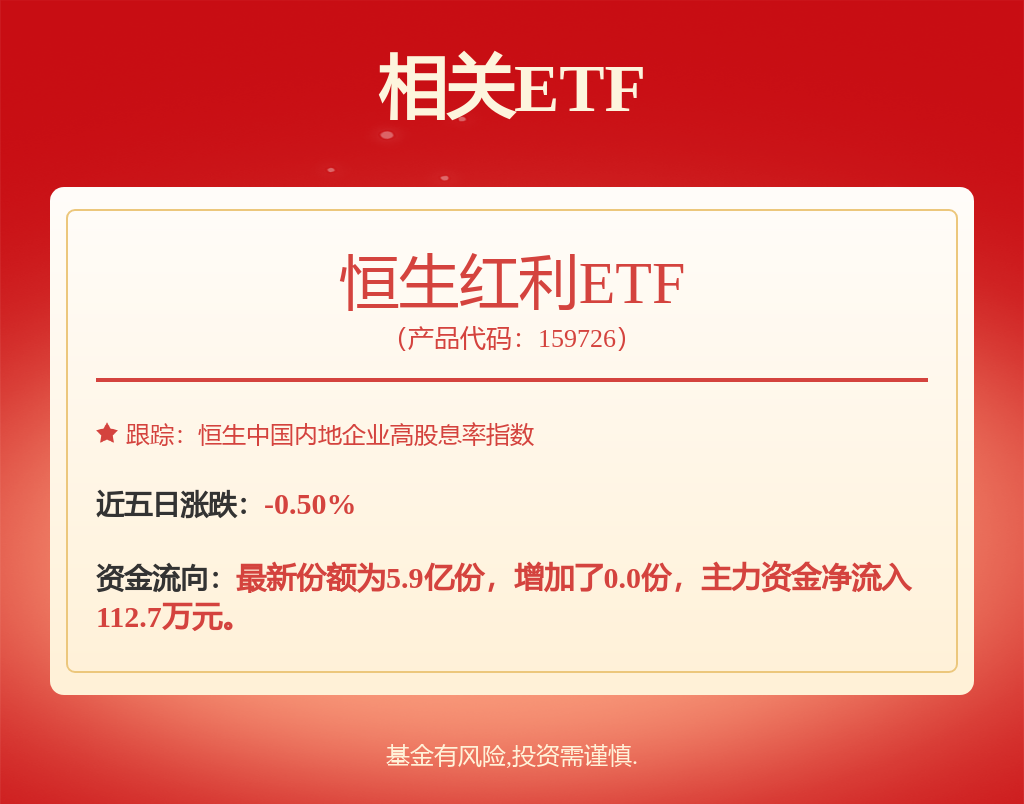

今年以来,以高股息为代表的红利资产成为震荡市场背景下资金的追捧对象。截至目前,上证红利指数累计涨幅接近10%,中证红利指数涨幅接近7%。红利资产的行情,还会持续下去吗?

中信建投指出,红利资产的占优行情是基本面、资金效应等多方面综合的结果。一方面,在整体企业盈利增速及预期下修的环境下,需求稳定的成熟型行业具备相对盈利和估值韧性;另一方面,随着无风险利率下行、资产荒担忧加剧,高股息率回报对绝对收益资金的配置吸引力加强。

展望下半年,中信建投称,红利资产基本面依旧具备优势,股息率溢价也尚未出现显著泡沫化。重点关注电力、油、电信运营商等。轮动节奏看,近年稳定红利类资产相对跑赢,但若市场风险偏好回升,“红利+增长”表现更优。中期看,随着越来越多的行业踏入经营成熟期,结合日本经验,红利资产范围也将向医药、有色、食品饮料等方向延展。

天风证券表示,看好后续高股息风格继续演绎,红利板块内部新一轮扩散。新“国九条”中提到“市值管理”“提高二级市场投资回报率”,政策逻辑和市场逻辑共振之下,具备垄断性、稀缺性的高股息资产有望获得价值重估。华金证券分析师邓利军也表示,低估值红利仍是长期配置机会。一是资产荒下长期配置逻辑不变;二是美联储降息预期和中报业绩偏好,上游周期等行业可能占优。

平安证券认为,在国内改革预期升温、监管释放呵护市场信号、外部流动性预期改善的背景下,市场短期企稳回升,中期结构性机会有望继续增加,建议关注行业景气改善以及政策预期加码的方向,一是具有全球竞争力的出海方向,二是受供给约束且需求有望回升的涨价板块,三是以TMT、智能制造为代表的新质生产力方向,四是红利策略向盈利预期转化的扩散机会。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。