涨了!信用危机下的低价可转债结束超跌行情? 别急 先收好这份风险“检查清单”

图片来源于网络,如有侵权,请联系删除

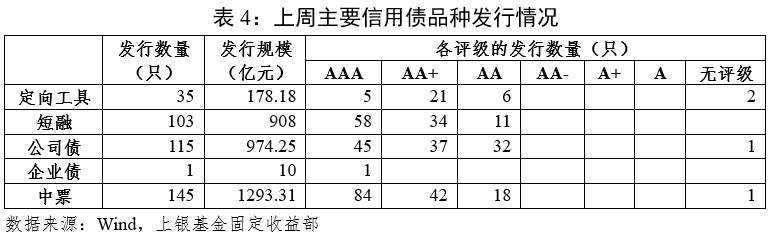

从低价可转债持续超跌,到部分低风险的AAA评级可转债也遭到无差别抛售,过去一段时间,可转债市场风云突变。

6月26日,市场迎来较大幅度反弹,广汇转债、岭南转债涨停,三房转债、首华转债涨超16%。与6月25日收盘时96只可转债“破净”相比,今日面值低于100元的可转债大幅减少,但仍有78只。信用危机之下,部分低价可转债发行人的偿付能力受到质疑。

图片来源于网络,如有侵权,请联系删除

另外,数据显示,截至6月26日收盘,今年已有24只可转债迎来债项评级下调。年报季结束至今,共计18家上市公司的可转债评级被下调。由于目前处于评级期间以及当前大量可转债尚未被出具评级,后续评级调降的信用风险或未释放完毕。

图片来源于网络,如有侵权,请联系删除

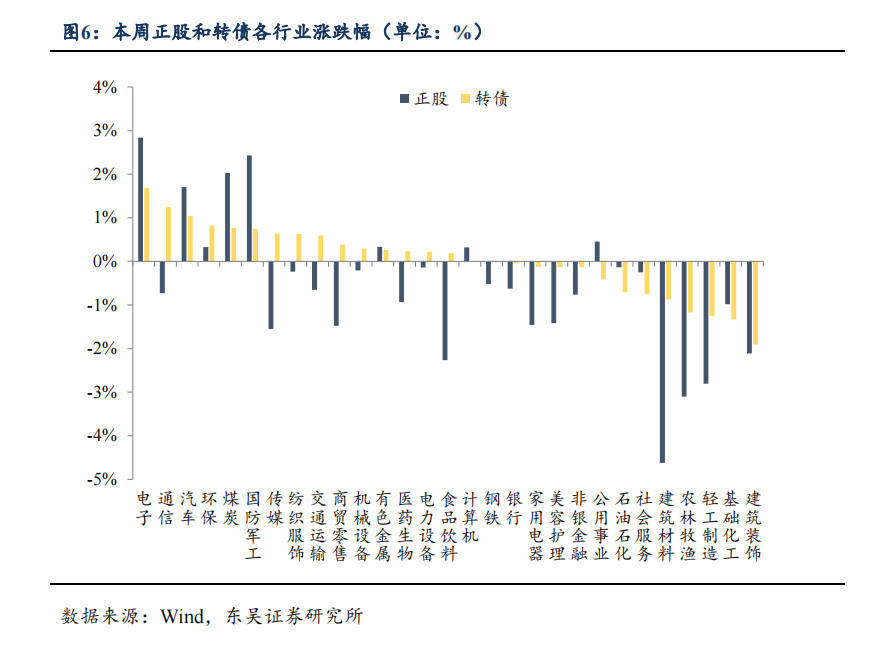

面对“股债双杀”的局面,也有上市公司高管抛出增持可转债、回购股份等动作“自救”。如在6月21日股价、可转债双双跌停后,连发数份公告,包括回购股份、部分高管及控股股东拟购买可转债、提议转股价向下修正等。

可转债市场见底了吗?现在是“抄底”的机吗?先别着急下结论。此前,就有不少券商人士认为,“进可攻、退可守”的可转债市场正迎来新一轮深度调整,在小风险修复之前,可转债或难有转机。

《每日经济新闻》记者梳理了截至6月26日收盘“破净”的78只可转债:

正股的经营情况与偿债能力常常会引发可转债估值波动,不难发现,其中一些可转债的正股公司已显露出偿债风险。如5月22日,深交所向发出问询函,要求公司补充列示一年内到期债务的具体情况,并结合到期债务情况、现金流、资金筹措情况等说明公司偿债能力是否充足,是否存在流动性风险。随后,岭南股份股价迎来跌停,岭南转债受影响也大幅下跌。

也有正股公司公开表态,提振投资者信心。6月25日,在投资者互动平台回复投资者称,公司于2022年6月23日发行6年期6.94亿元公司债券,截至目前仅两年时间,需要支付的债券利息金额较小,公司与多家长期保持良好合作关系,目前尚未使用的银行授信额度超过35亿元,公司可以及时将从客户收取的银行承兑汇票或商业承兑汇票予以贴现以补充偿债资金需求,公司的资金情况能够满足长短期偿债安排。

如今,可转债暂时止住了“跌跌不休”的态势,但何时实现真正反弹,还得看以下风险的消除情况,这份风险“检查清单”请收好。

“1元面值退市”风险加剧,可转债加速下行

不少低价可转债在持续下跌的过程中,其正股价格也在不断下跌,而上市公司面临的“1元面值退市”风险进一步加剧了可转债下行趋势。

数据显示,截至6月26日收盘,可转债正股价格低于2元/股的可转债个数为11只,可转债余额共计约为143亿元。其中,有8只可转债“破净”。6月26日,财信发布研报认为,6月17日至21日,部分低价可转债面临正股“面值退市”风险等,信用风险进一步外溢带动其余部分弱资质可转债下跌。往后看,可转债信用风险能否企稳、低价可转债能否修复仍有待观察。

记者注意到,通裕转债价格在26日上涨4.67%至102.6元,打破了前几日“破净”的尴尬境地,正股()股价上涨2.86%,报收于1.8元/股,仍有一定的面值退市风险。值得关注的是,“通裕转债”于2024年6月20日按面值支付第二年利息,每10张“通裕转债”(面值1000元)利息为5.00元(含税)。6月26日,定期跟踪评级报告显示,评级机构决定维持主体信用等级AA,并维持可转债AA信用等级。但评级机构提示风险称,公司应收账款和存货周转速度下降,存在一定信用减值风险,即期偿债压力大。截至2024年3月末,通裕转进度缓慢,若转股期内股价持续低迷,可转债到期未转股或投资者提前回售本次债券,将加重公司债务负担。

《每日经济新闻》记者注意到,6月26日,大部分正股股价低于2元/股的公司迎来上涨,仅、两家被实施其他风险警示的上市公司股价下跌,收盘价分别为1.03元/股、0.94元/股。

6月25日,ST东时公告称,公司股票当日收盘价为0.99元/股,首次低于人民币1元。根据相关规定,在上交所仅发行A股股票的上市公司,如果公司股票连续20个交易日的每日股票收盘价均低于1元,公司股票及可转换公司债券可能被上交所终止上市交易。目前看来,公司股价已连续两个交易日低于“1元警戒线”。

部分可转债进入回售期,但可通过下修或提前还款规避压力

部分可转债进入其存续期最后两年,或因注销股份导致其进入回售期。在可转债价格开始频繁跌破百元后,回售风险逐渐暴露。不过,由于债券发行人可以通过下修和提前还款来避免回售,反而使得部分品种可能出现短期套利机会。

由于近期小微盘股走势低迷,部分已进入回售期的可转债开始逐步触发回售条件,这也进一步放大了市场对于可转债回售压力的担忧。研报认为,对规模相对可控、稀释率可控的企业来说,回售压力是可以通过股价的维护、转债的下修来规避的。尤其是,部分企业在现金和授信上依然能够应付。

数据截至6月26日

以健友转债为例,于6月7日发布公告称,公司股票自2024年4月23日至2024年6月6日连续三十个交易日的收盘价格低于公司可转换公司债券(以下简称“健友转债”)当期转股价格的70%,且“健友转债”处于最后两个计息年度。根据《南京健友生化制药股份有限公司公开发行可转换公司债券募集说明书》的约定,“健友转债”的有条件回售条款生效。

6月26日,健友股份发布《关于“健友转债”可选择回售结果的公告》,回售有效申报数量为70张,仅有极少数投资者选择了有条件回售。不难看出,对健友股份这类经营正常的上市公司而言,多数投资者仍倾向于持有到期或等待下修转股。

高杠杆带来信用风险隐忧,部分非金融、房地产可转债评级下调

据记者统计,截至6月26日收盘,“破净”可转债中仍有数家非金融企业资产负债率在70%以上。

数据显示,截至6月26日收盘,今年已有24只可转债迎来债项评级下调。年报季结束至今,山鹰国际、、、、、、、、、、、、、、、、、岭南股份共计18家上市公司的可转债评级被下调。

数据截至6月26日

兴业证券研报观点认为,信用评级的下调,会直接冲击债底的安全性,并导致出库的行为,进而带来可转债的大幅调整,甚至会有一些低价券的扩散问题。这类问题也同样容易在5月至6月对低价券有所冲击。投资者也需要密切关注信用风险因素变动对可转债价格的影响。

业绩承压,可转债“缩水” 上涨行情能持续吗?

可转债与正股表现息息相关,研究机构注意到,当业绩不及预期时可转债多数较正股抗跌,业绩超预期时可转债上涨弹性较弱。但不可否认的是,股债基本呈现同向变化趋势。记者梳理了78只面值低于100元的可转债中去年归母净利润跌幅最大的10家正股公司。

入榜公司涵盖制药业、、采矿业,信息传输、软件和信息技术服务业以及农林牧渔业。其中,2023年度完成营业收入23.70亿元,同比下降11.67%;归母净利润-6.21亿元,同比减少56496.52%。公司在2023年年报中提示了可转债到期回售风险,并表示根据公司于2024年2月9日披露公告,信用评级机构调整公司主体信用等级为“BBB”,评级展望为“负面”。截至报告期末,公司发行的“城地转债”信用等级为“BBB”,评级展望调整为“负面”。

2024年4月24日至5月17日,公司股票已连续十五个交易日收盘价格低于“城地转债”当期转股价格的85%(即20.12元/股)的情形,城地香江董事会提议向下修正“城地转债”的转股价格。

记者还注意到,有15家面值低于100元可转债的正股公司连续两年归母净利润亏损。

另外,据民生证券,截至4月27日,共有370只可转债发行主体披露了2024年一季报(165只可转债主体暂未披露)。其中,归母净利润表现为亏损的有70家,占比18.92%。从同比增速来看,分别有232只、213只可转债发行主体营业收入、归母净利润同比有所增长,占比分别为62.70%、57.57%。其中,接近四分之一的可转债主体归母净利润增速在50%以上。

可转债发行主体业绩逐步向好,或许将进一步修复可转债市场行情。

(文章来源:每日经济新闻)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。