债市日报:10月9日

图片来源于网络,如有侵权,请联系删除

新华财经北京10月9日电(王菁)债市周三(10月9日)震荡回暖,间现券收益率开盘后一路下行,午后受财政发布会消息扰动收至平盘,期债盘后再度回落,国债期货全线收涨,市场风险偏好有所下降;公开市场延续大额净回笼,资金利率部分回升。

机构认为,对于债市而言,在政策预期快速扭转后回调幅度较大,速度较快,考虑到央行宽货币取向明确,债市在回调过后或将迎来配置机会,其中长端及超长端配置的性价比相对有所提升。后续,财政政策以多大力度跟进未必影响股市表现,但将直接影响债市供给。

【行情跟踪】

国债期货收盘多数上涨,30年期主力合约涨0.81%,10年期主力合约涨0.2%,5年期主力合约涨0.06%,2年期主力合约微跌0.01%。

银行间主要利率债收益率震荡回落,截至发稿,7年期国债240006收益率下行2.5BPs至2.0825%,10年期国债及国开债收益率回落2-3BPs,其中240011券收益率下行2BPs至2.17%,240210下行2.75BPs报2.2625%;30年期国债230023下行3.25BPs报2.3325%。

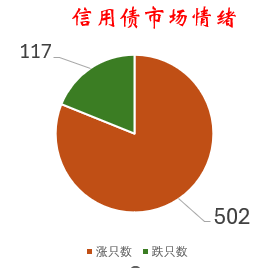

中证转债指数收盘跌3.75%,全市场逾500只转债下跌,其中,浙22转债、思创转债、科蓝转债、新致转债、震安转债跌幅居前,分别跌20%、15.96%、14.68%、13.74%、11.96%。涨幅方面,7只可转债涨幅超2%,卡倍转02、红相转债、远信转债、新星转债、华锋转债涨幅居前,分别涨20%、20%、13.19%、9.01%、5.89%。

【海外债市】

北美市场方面,当地时间10月8日,美债收益率普遍收跌,2年期美债收益率跌4.2BPs报3.964%,3年期美债收益率跌3.4BPs报3.869%,5年期美债收益率跌2BPs报3.851%,10年期美债收益率跌1.5BP报4.017%,30年期美债收益率跌1.4BP报4.294%。

亚洲市场方面,日债收益率周三全线上行,10年期日债收益率尾盘报0.935%,上行0.9BP,3年期和5年期日债收益率分别走高0.3BP和0.1BP,报0.429%和0.546%。

欧元区市场方面,当地时间10月8日,欧债收益率集体收跌,英国10年期国债收益率跌2.4BPs报4.183%,法国10年期国债收益率跌1.4BP报3.009%,德国10年期国债收益率跌1.2BP报2.241%,意大利10年期国债收益率跌2.8BPs报3.541%,西班牙10年期国债收益率跌3.1BPs报2.985%。

【一级市场】

财政部4期国债中标收益率均低于中债估值。财政部28天、182天、3年、7年期国债加权中标收益率分别为1.1482%、1.4137%、1.6080%、2.0476%,边际中标收益率分别为1.3702%、1.5155%、1.6841%、2.0681%,全场倍数分别为2.44、2.02、2.15、2.84,边际倍数分别为1.67、3.65、2.74、1.3。

农发行3期金融债中标收益率多数低于中债估值。农发行1年、1.0548年、10年期金融债中标收益率分别为1.6118%、1.7761%、2.2643%,全场倍数分别为2.55、2.03、1.96,边际倍数分别为1.21、21、4.37。

【资金面】

公开市场方面,央行公告称,为维护银行体系流动性合理充裕,10月9日以固定利率、数量招标方式开展了610亿元7天期逆回购操作,操作利率1.50%。数据显示,当日1965亿元逆回购到期。

资金面方面,Shibor短端品种多数上行。隔夜品种上行10.9BPs报1.618%;7天期上行10.6BPs报1.803%;14天期上行2.3BPs报1.923%;1个月期持平报1.82%。

10月8日,央行披露,9月对金融机构开展常备借贷便利操作共28.55亿元,其中隔夜期13.55亿元,7天期4亿元,1个月期11亿元。期末常备借贷便利余额为28亿元。隔夜、7天、1个月常备借贷便利利率分别为2.35%、2.50%、2.85%,较上月均下降20个基点。9月,国家开发银行、中国进出口银行、中国农业发展银行净归还抵押补充贷款700亿元。期末抵押补充贷款余额为25841亿元。

【机构观点】

:展望10月债市机构行为,债市在短期急跌后是否出现负反馈是关键。目前样本理财回撤幅度已达到0.14%,已达到临界点附近,此外公募基金、其他产品类久期均位于历史高位附近,降低久期诉求较大,后续赎回或不可避免,但考虑到本次调整以长端为主,短端相对可控,因此预计赎回压力有限。

华泰固收:经济新旧动能转换、融资需求不足、支持性的货币政策短期尚未改变,债市的趋势并未根本逆转。继续维持前期判断,曲线陡峭相对确定,十年期国债在2.2-2.3%位置已经进入合理区间,或存在短期冲扰动,超调的概率不低(比如2.3-2.4%),仍要在防守中等机会,但超调对配置盘而言或是机会。后续财政政策力度是关键,如果不及预期,债市很可能迎来转机。

中泰宏观:近年已有多个地方政府发文推动财政存款盘活工作,可加大盘活财政存款的力度。同时,提高增长的可持续性,摆脱低物价,都需要消费这一经济压舱石,发挥更积极的作用。2024年7月政治局会议,有较大篇幅涉及促消费。在本轮财政逆周期调节中,提振消费将是重点。

(文章来源:新华财经)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。