三家公募新入局沪深300ETF 如何突围成关键

图片来源于网络,如有侵权,请联系删除

(原标题:三家公募新入局沪深300ETF 如何突围成关键)

证券时报记者 余世鹏

图片来源于网络,如有侵权,请联系删除

在单只ETF最高规模突破2500亿元之际,沪深300ETF迎来了新面孔。

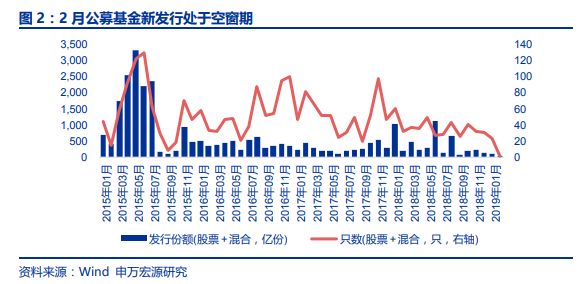

8月1日东财沪深300ETF成立,招商沪深300ETF也将于8月16日起发售,加上5月底刚成立沪深300ETF的富国基金,年内已有3家公募宣布“入局”沪深300ETF。但拿到入场券只是开始,和少数高知名度的ETF“巨无霸”相比,更多的沪深300ETF长期以来默默无闻,部分公募旗下的沪深300ETF产品规模仅仅徘徊在1亿元附近。

沪深300ETF迎来新面孔

根据东财基金8月2日公告,东财沪深300ETF于8月1日成立,该基金募资规模为2.49亿元,获2212户有效认购。东财基金8月2日还公告称,为更好地满足投资者的投资需求,于8月2日起将东财沪深300指数基金转型为东财沪深300ETF联接基金。前者成立于2022年3月,是一只跟踪沪深300的普通指数基金。

东财沪深300指数基金的基金合同规定,在规定范围内且对基金份额持有人利益无实质性不利影响的前提下,若东财基金推出跟踪同一指数的ETF,东财基金在履行适当程序后可决定该基金是否采取ETF联接基金模式运作并相应修改基金合同。

此外,根据招商基金公告,招商沪深300ETF将于8月16日至9月2日发售。加上富国基金于今年5月底成立的富国沪深300ETF(成立规模7.17亿元),截至8月2日,今年共有3家公募发行沪深300ETF。

一般来说,指数的投资诉求可分为场外交易和场内交易两种,对应的基金产品分别是普通指数基金和ETF。但随着近年来ETF持续走俏,除了个别公司将指数基金转型为ETF联接基金外,更多公司选择了直接发行ETF。

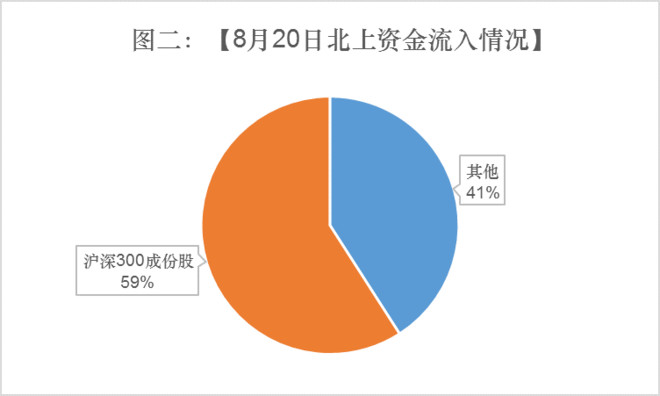

沪深300ETF无疑是其中关注度最高的热门产品。特别是从2023年8月7日华泰柏瑞沪深300ETF规模突破千亿元之后,“巨无霸”沪深ETF接连出现。根据同花顺iFinD数据,截至目前,全市场规模超千亿元的5只股票ETF中有4只是沪深300ETF,分别来自易方达基金、嘉实基金、华夏基金、华泰柏瑞基金。截至8月2日,这4只沪深300ETF年内净流入分别为1215.28亿元、778.83亿元、813.08亿元、1289.97亿元,去年全年净流入分别只有346.73亿元、234.69亿元、166.27亿元、669.06亿元。

多数产品默默无闻

虽然“吸金”效应足够显著,但这并不是沪深300ETF的全部样貌。截至目前,全市场已有20多只沪深300ETF(不包括增强策略沪深300ETF),但只有少部分产品能脱颖而出。并且上述几只超大规模的沪深300ETF不仅来自头部公募,还有着10年以上的运行时间,均于2012年和2013年前后成立。

2019年密集成立的8只沪深300ETF,截至目前规模均不超过100亿元,其中不乏工银瑞信基金、汇添富基金、天弘基金、华安基金等头部公募,同样也有方正富邦基金、国联安基金、民生加银基金等中小公募。甚至兴业基金和博时基金于2020年成立的沪深300ETF,截至今年二季度末规模不足1亿元。

既然如此,前述富国基金等公募为何仍选择在2024年发行沪深300ETF,这会是一个好的时机吗?

“一般来说,ETF要看到能做大的希望,才值得发行。”一家大中型公募的产品总监对证券时报记者分析,ETF业务和互联网模式很像,都具有“赢者通吃”的特征。截至目前,沪深300ETF的头部先发优势已非常明显,新发产品短期内很难做大。从过往一段时间看,除了少数几只产品外,其他沪深300ETF的规模基本没有大的变化。

也有业内人士认为,这是出于产品布局战略持续性考虑。“我也关注到了今年的沪深300ETF新发现象。对能力强的基金公司来说,在宽基大品种布局上是不能掉队的。即便没有先发优势,沪深300ETF起码也是个持营的关键品种。基金公司如果券商渠道能力强,对发行沪深300ETF也是一个优势。”华南一家头部公募品牌总监对证券时报记者称。

此外,深圳一家公募品牌人士认为,主流宽基ETF是基金公司深耕机构业务的一个重要方向,对沪深300ETF等代表性产品而言,这更是一个长期发展趋势。虽然已有几只规模较为显著的存量产品,但随着配置资金持续流入,承载资金的产品数量需要有所增加。

如何突围?

基金公司虽在战略上给出布局沪深300ETF的理由,但如何突围才是关键。

“和先发优势产品不同,后面发行沪深300ETF做大规模需要时间。成立后,短期内可能难以做大,但可以在行情支持的情况下逐步展开持续营销。规模大的产品,也都是一步步做出来的。”前述深圳公募品牌人士称,这两年的ETF大发展让大家都看到了宽基指数的价值,发展这类产品依然是必要的。不少基金公司此前在细分赛道主题ETF上发力,但这类产品更依赖结构行情。从这两年震荡行情来看,宽基ETF的稳健抗跌效果会更明显。

“沪深300ETF是高度同质产品,在一个具有广阔增量需求的市场里,先入者固然会有先发优势,但后入者也依然会有机会。”一位中小公募高管对证券时报记者表示,从近年来的发展看,沪深300ETF的迅速发展和大体量资金申购有密切关系。未来,大体量资金的来源还可以更加多元、更加分散,“特别是一些旨在维护市场稳定、提升市场流动性的资金,未来的交易范围还可以进一步扩大,广泛覆盖到大部分沪深300ETF,而不是少数几只大规模产品上”。

该公募高管认为,沪深300ETF是ETF战略中的核心产品,有能力的基金公司都应布局,且为时不晚。“之所以说是战略品种,是因为在行情和趋势里,沪深300指数的表现起到主线作用,围绕在主线周围的不同行业或主题板块,会呈现出不一样的波动特征,大于或小于沪深300指数。因此,基金公司布局ETF既可以单独聚焦沪深300等核心指数,也可以广泛布局各类主题ETF,但前提要对主题指数进行有效筛选。”

“中国指数基金的蓬勃发展尚处于初期阶段,未来很可能会有单只万亿元规模的ETF出现,从这个趋势去看,如果能以新发沪深300ETF方式加入其中,也是值得的。”前述华南公募品牌总监认为。从成熟市场的经历来看,单只股票ETF的最大规模目前已能达到5000亿美元。

主编:王基名 编辑:汪云鹏 美编:周靖宇

Tel:(0755)83514140

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。