风云突变 知名量化紧急声明!产品净值波动绝非传闻中的抄底可转债

图片来源于网络,如有侵权,请联系删除

近日,广汇转债退市带动转债市场情绪进一步走弱。期间有市场传闻称,某量化中性私募抄底退市转债造成大跌,对此,该私募迅速回应。

图片来源于网络,如有侵权,请联系删除

对于风云突变的转债市场,业内人士认为,转债信用风险冲击、公募基金卖出转债等均造成了转债市场超预期调整。

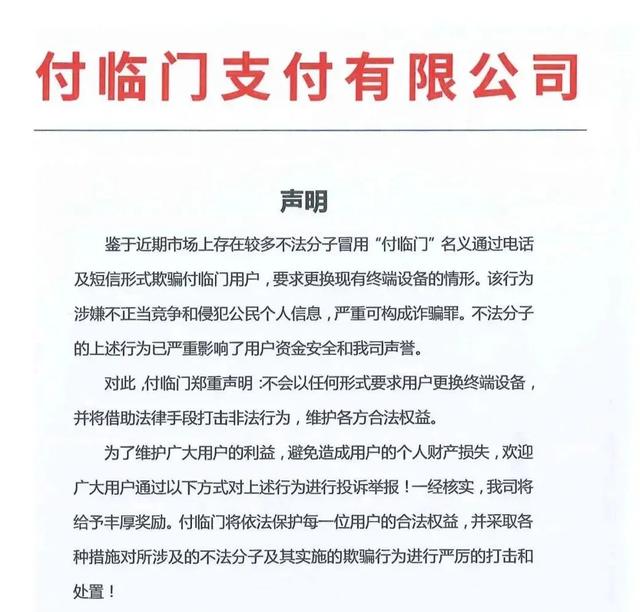

知名量化私募辟谣

近日,有市场传闻称,某量化中性私募抄底了不少广汇转债导致净值大跌,并从三方平台上下架了净值表现。7月23日,宁波平方和投资发布郑重声明称,市场上有关于其产品抄底可转债造成产品净值回撤的误导性言论,该产品在今年二季度已经清仓并进入清算程序,由于停牌股复牌卖出导致清算过程中的净值波动,并非传闻中的抄底可转债。

平方和投资还称,自成立来一直专注于股票量化领域,传闻给投资者及关注平方和投资的伙伴造成恐慌,对公司正常经营造成了干扰,将坚决维护公司及投资者合法权益。

平方和投资相关人士也对记者表示,几乎不参与转债投资,除非在持有的部分股票发行可转债时才会参与配售,但通常会在上市第一天卖出,以规避风险。

公开资料显示,平方和投资成立于2015年,是一家专注于量化投资领域的对冲基金公司,综合利用数学、统计、计算机、金融学等知识,挖掘市场深层规律,构造数量化的对冲基金策略模型,力求在不同市场周期、各种宏观环境下创造稳定投资收益。据基金业协会数据,平方和投资最新管理规模在50至100亿元区间,全职员工共30人,备案产品232只。

转债风云突变

近期,转债市场风云突变。这类号称“进可攻退可守”、兼具股性和债底的产品,在震荡市受到许多投资者追捧。但近一段时间,不少个券上演过山车行情。中证转债指数自5月下旬以来持续下跌,至今跌幅超过7%,今年以来跌幅也达到4.43%。

传言所指的广汇转债一度20%跌停,5月下旬以来,广汇转债从高点100.28元直泻而下,跌至45.767元,跌幅超过54%。7月18日,公告称,因公司股票连续20个交易日收盘价低于1元,触及《上海交易所股票上市规则》规定的交易类退市指标,广汇汽车股票和广汇转债于7月18日开市起停牌,同时停牌期间“广汇转债”暂停转股,公司股票和可转债均存在被终止上市风险。

此前,广汇转债被多只公募、私募债券持有,不过,截至二季度末,公募基金几乎已全部将其清仓,兴全可转债混合等基金更是在一季度就已卖出。

值得关注的是,今年来疲软的股票市场行情下,转债市场持续处于高溢价状态,截至7月24日,仍有114只转债的转股溢价率超过100%,还有152只在50%至100%之间。随着广汇转债出现退市风波,其它弱资质的个券也受到波及。截至7月24日,市场上已有138只转债跌破100元面值,今年来有107只跌幅超过20%,其中10只跌幅超过40%。

多变的行情也导致了可转债基金收益告负。Wind数据显示,截至7月23日,今年来超过八成公募可转债基金收益为负,其中约一成跌幅超过10%。

减持弱资质低价券

曾备受追捧的转债,近期调整的深度和广度均超过投资者预期,此轮波动冲击也引发了不少机构投资者深思。守朴资产表示:“我们在6月转债市场大幅波动之后对持仓和逻辑做了重新的梳理,认为金融机构对小盘股和对应转债的抛售是一个持续的并且几乎不可逆的过程,机构的风险偏好已经改变,以后会有越来越多低价转债出现。不过,泥沙俱下必然也有淘金的机会,这会成为高收益债投资者交易的主要品种之一。”

工银可转债优选债券基金经理在二季报中称,随着正股走弱、弱资质个券信用风险的上升,转债市场出现了一定调整,因此二季度组合降低了偏股型转债的配置,同时对持仓品种进行系统梳理,减持了部分信用资质较弱的个券。

从公募基金持有转债的仓位来看,二季度二级债基、偏债混合基金和灵活配置基金均明显减配转债。据研究,一方面,转债信用风险冲击不可避免影响到机构的增配情绪;另一方面,结合股票仓位全面下滑来看,公募基金全面下调风险敞口,波动较大的转债同样也成为了卖出对象。整体来看,转债仍然存在高性价比,但个券面临重定价趋势,弱资质低价券的定价锚逐步丧失,对个券投研能力的要求进一步提升。

(文章来源:中国证券报)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。