大手笔收购股价不涨反跌 博雅生物回应市场关切

图片来源于网络,如有侵权,请联系删除

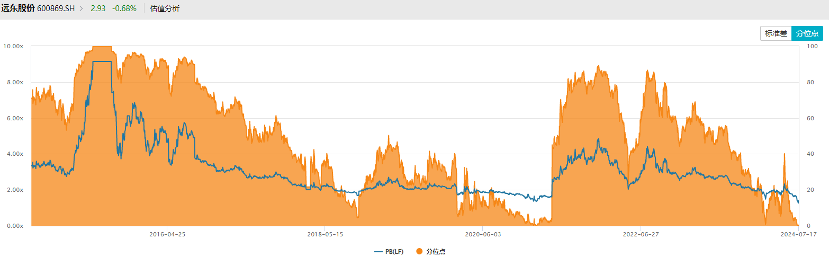

7月18日,博雅生物(300294)股价一改近期上涨态势,早间开盘后直线下坠,跌幅一度超过8%。随后跌幅虽然有所收窄,但截至收盘,仍然下跌4.85%。这一切的背后,与公司一起大手笔的收购不无关系。

拟斥资18.2亿元收购资产

图片来源于网络,如有侵权,请联系删除

此次股价下跌前夕,即7月17日晚间,博雅生物发布了一起大手笔的资产收购方案。

具体来说,博雅生物拟以自有资金18.2亿元收购绿十字香港控股有限公司(下称“绿十字香港”)100%股权,从而间接收购境内血液制品主体绿十字(中国)生物制品有限公司(下称“绿十字中国”)。

交易完成后,博雅生物将全资控股一家血液制品生产企业,新增一张生产牌照,新增4个在营单采血浆站,新增2个省份区域的浆站布局。博雅生物认为,此次交易将为公司整合行业资源、拓展新浆站开辟新的路径,从而加速提升公司的规模与核心竞争力。

不过,上述交易事项却遭到了投资者“用脚投票”,7月18日开盘后,博雅生物一度跌逾8%,最终收跌近5%。全天的成交额达到4.84亿元,较前期明显放大。

从公布的数据看,收购标的尚处于亏损状态。2021年、2022年及2023年前三季度,绿十字香港的营业收入分别为4.04亿元、2.33亿元、2.39亿元,净利润分别为2241.82万元、-2327.09万元、-1212.04万元。

截至2023年9月30日,绿十字香港净资产为6.45亿元。而本次收购评估价格则为16.77亿元,增值率高达159.97%。另外,18.2亿元的交易金额,约占博雅生物2023年度净资产的25%。截至2024年一季度末,博雅生物账上全部货币资金为18.6亿元。因此,此次交易对于公司来说,也不是一个小数目。

回应市场关注

博雅生物此次的大手笔收购,引起了市场的广泛关注。7月18日,公司火速召开了一场电话会议,就市场普遍关注的问题进行回应。

对于标的资产亏损的主要原因是什么?博雅生物解释称,绿十字香港合并报表,2022年、2023年1—9月净利润亏损,主要原因是受到其间进口白蛋白和重组人凝血因子Ⅷ的量减少导致收入较2021年下降,以及支付GC集团的技术服务费、关联方借贷汇兑损失的影响。

同时,博雅生物指出,在本次的收购协议中,已约定终止《技术转让合同》,确认被收购公司可永久地继续使用相关技术(对价即为绿十字中国此前已支付过的对价),并无需支付任何对价。此外,GC集团关联方的资金借贷也不再发生。后续,随着绿十字中国的自产产品的规模提升,以及代理产品的不断放量,其经营能力将得到大幅提升。

据了解,绿十字中国拥有有白蛋白、静丙、Ⅷ因子、纤原、乙免及破免6个品种16个品规,白蛋白的收得率在行业平均水平,静丙的收得率与行业平均水平相差较大,纤原的收得率较少,有较大提升空间,但其Ⅷ因子的收得率远远领先于行业平均水平。

“公司的白蛋白、静丙、纤原的收得率均高于行业平均水平,具有技术、工艺优势。”博雅生物称,交易完成后,公司将统筹产品结构的规划,输出现有工艺技术,探索收得率提升及工艺优化,同时也考虑为未来新产品研发提供保障,以全面提升吨浆利用率。公司将与绿十字中国通过技术协同,形成优势互补,以提升双方产品收率,实现两张牌照的效能提升。

对于标的资产未来几年的经营规划,博雅生物表示,短期看,并表后,清理和终止关联交易后报表会有很大改观。中期看,静丙收率提升,将实现吨浆产出大幅跃升。中长期看,随着与标的公司管理经验协同与赋能,其浆站的采浆能力、人效、吨浆收入会有很大改善。

另外,博雅生物还表示,并购后,公司将积极输入风险合规体系,纳入6S管理体系,加强战略管控,完善财务组织、强化制度体系建设,融合5C财务管控体系,健全人力资源管理体系,建立干部管理与退出机制,提供专业赋能。同时,公司已提前储备了生产、质量、研发等方面的后备人才,旨在交割后顺利完成管理层交接,同时确保目标公司现有产品技术等方面优势能力的延续。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。