年内已有5家信用卡中心遭罚 行业探索走出低谷

图片来源于网络,如有侵权,请联系删除

2024年刚进入下半场,伴随着业务整改落地,信用卡行业监管趋严。

7月10日,国家金融监督管理总局上海监管局发布17张行政处罚信息公开表,其中,招商银行股份有限公司信用卡中心(以下简称“招行信用卡”)因提供隐瞒重要事实的资料、员工行为管理不到位等两项违规行为,被罚款合计80万元。时任招行信用卡电子商务项目组网上商城业务部客户经理赵晶远对员工行为管理不到位负有直接责任,被禁止从事银行业工作终身。

图片来源于网络,如有侵权,请联系删除

2022年7月7日,原银保监会、人民银行发布《关于进一步促进信用卡业务规范健康发展的通知》(以下简称“《通知》”或“信用卡新规”),对信用卡业务经营、发卡营销、授信管理、风险管控、合作机构管理等多个方面提出更高的要求。在经过两年过渡期整改后,2024年7月1日起,《通知》全面实施,信用卡进入时代也迎来更为严格的监管。

年内5家信用卡中心被罚,外包管理成“重灾区”

21世纪经济报道记者据企业预警通数据统计,2024年以来已有招行信用卡、中信银行信用卡、民生银行信用卡宁波分中心、兴业银行信用卡、中信银行信用卡杭州分中心等5家信用卡中心被罚,处罚金额合计270万元。

从违规内容来看,主要集中于外包合作机构管理不到位、信用卡资金用途管控不到位、员工行为管理不到位等。

值得关注的是,外包合作机构管理,特别是催收的外包问题一直是信用卡中心被罚的“重灾区”。

据记者不完全统计,针对信用卡委外催收管理不到位等问题,平安银行信用卡中心、民生银行信用卡中心、浦发银行信用卡中心、光大银行信用卡中心、兴业银行信用卡中心等多家机构均曾被罚,其中平安银行信用卡中心在2023年末因相关事项被罚没200万元。

针对催收管理问题的种种乱象,信用卡新规明确银行业金融机构应当落实催收管理主体责任,不断加强本机构催收能力建设,降低对外包催收的依赖度,加强对外包催收机构管理。据监管要求,银行业金融机构应当至少在本机构官方渠道统一公开委托催收机构名称、联系方式等有关信息。

在此背景下,近年来多家银行加强自营催收团队建设,招聘催收人才。公开资料显示,光大银行、华夏银行、湖南三湘银行、微众银行等均开放了社招渠道,其中对学历门槛与从业经验作出一定要求。例如湖南三湘银行招揽高级催收管理人才和高级电催人才,要求候选人具有本科及以上学历,金融、法律专业背景,且有5年及以上催收管理工作经验。

催收作为贷后管理中最为重要的环节之一,直接关系到信用卡信贷资产不良情况,银行对高端催收人才的重视,也源于此。

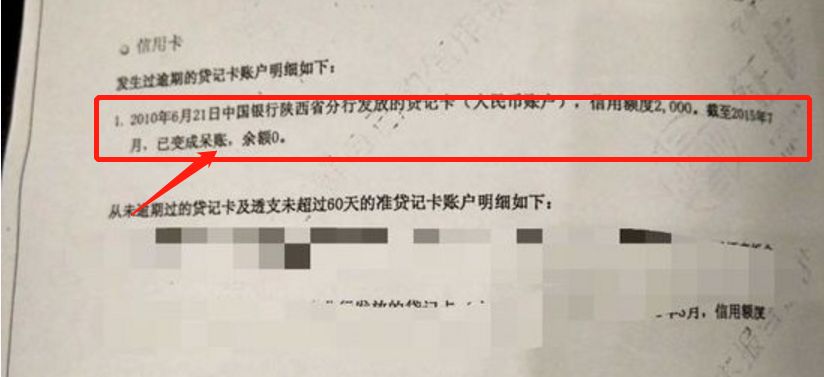

央行支付司发布的《2024年第一季度支付体系运行总体情况》显示,截至一季度末信用卡逾期半年未偿信贷总额1096.72亿元,环比增长11.76%,占信用卡应偿信贷余额的1.29%,创下历史新高。

从头部银行信用卡的资产质量来看,建设银行、农业银行、工商银行、平安银行、中信银行、民生银行2023年末的信用卡不良率都同比有所抬头。此外,在不完全统计的10家头部银行中,兴业银行2023年末信用卡不良率最高,达到3.93%,但相较2022年末已有所好转。

新规落定,信用卡进入缩量时代

在加强外包管理之外,近两年银行信用卡出现的多种趋势,都反映了新规要求。

最直接的体现是发卡量和发卡规模的下滑。新规要求金融机构不得直接或间接以发卡数量、客户数量、市场占有率或市场排名等作为单一或主要考核指标。其中,要求对单一客户设置本机构发卡数量上限,强化睡眠信用卡动态监测管理,严格控制占比,连续18个月以上无客户主动交易且当前透支余额、溢缴款为零的长期睡眠信用卡数量占本机构总发卡数量的比例在任何时点均不得超过20%。

21世纪经济报道记者梳理头部上市银行2023年年报发现,截至2023年年末,建设银行、招商银行、工商银行、交通银行、平安银行、邮储银行的累计发卡量均出现下滑,其中工商银行年末累计发卡量同比减少7.27%至15300万张,较2022年末减少1200万张,下降幅度最大。

同时,平安银行将数据披露口径从2022年末的“万张”改成2023年末的“万户”,截至2022年末平安信用卡流通卡量为6899.72万张,而去年年末流通户数为5388.91万户。平安银行在财报中表示,由于信用卡业务手续费收入减少,直接导致2023年平安银行银行卡手续费收入同比下降13.1%,为161.28亿元。

多层面引导信用卡客户运营策略优化

进入缩量时代,银行信用卡中心的考核标准与营销策略都在发生变化。

一方面是获客门槛的提高。一位股份制银行的一线业务人员向记者表示,同样是在机场场景营销获客,他所在银行今年客户审批的通过率有所降低,但下发到卡中心和分支行的开卡任务依然严峻。“预计每新发一张信用卡的成本在500元左右,我们给支行的补贴超过1000元,但需要和卡中心一起竞争,今年压力很大。”他提到,在考核开卡进件数量之外,该行还考核有效开卡量,即使用信用卡刷卡消费后的数量。另有股份制银行信用卡中心领导曾向记者表示,其所在银行的部分分行没有下达获客任务,而是考量了信用卡绑定支付宝、微信用户的“双绑户”数量。

另一方面是运营端的精细化。此前记者曾报道高端信用卡权益“缩水”、银行停发联名信用卡的情况,业内普遍认为,未来信用卡将围绕价值创造展开精细化运营,为用户带来更好的消费体验。

值得一提的是,在信用卡新规之外,21世纪经济报道记者注意到,监管层还从资本占用层面,直接引导银行信用卡进一步服务优质客户群体。

在《商业银行资本管理办法》(下称“资本新规”)中,对第一档银行零售风险中,将过去3年内最近12个月账款金额大于零的账单周期均按约定全额偿还的用户,定义为合格交易者,风险权重计量从75%下降到45%,与此同时,资本新规将信用卡一般未使用额度转换系数由50%下调至40%,两者叠加意味着优质信用卡客户的贷款业务资本消耗将明显改善。

从各家上市银行股东大会透露信息来看,“走出低谷”“调优策略”是两大关键词。

“目前信用卡方面风险整体呈现收敛态势,但仍处于转型期。”针对信用卡发卡以及交易量下降造成的影响,兴业银行行长陈信健表示,“我们将在优化发展战略、经营体制、管理体系、风险管控的基础上,努力推动解决,争取今年走出低谷、明年步入正轨。”

“从中央对宏观经济的预测以及现在一部分行业和人群的收入能力变化来看,我们还是要理性看待,要更加积极、主动地调优策略,增强防范风险的能力,使信用卡的资产质量水平持续优化。”招商银行副行长彭家文表示。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。