上市险企陆续跟进中期分红

图片来源于网络,如有侵权,请联系删除

继工商银行、建设银行、农业银行、中国银行、交通银行等国有大行首次集中提出“中期分红”并掀起分红“热潮”后,上市险企也陆续跟进中期分红。

近日,新华保险公告称,拟实施2024年度中期分红派息,该公司也是资本市场新“国九条”发布之后,首家推进增加中期分红的保险公司。此前,A股上市险企中,仅有中国平安进行了中期分红。

图片来源于网络,如有侵权,请联系删除

不过,记者注意到,截至目前,其他上市险企并未披露中期分红相关计划。有业内人士告诉记者,其他上市险企或许将跟进“一年多次分红”;还有业内人士透露,对于以集团公司上市的公司来说,因集团本身不经营业务,分红来源于子公司的利润分配,如果中期分红的话,需要考虑子公司分红变化,估计目前还不能确定是否实施中期分红。

新华保险首提“中期分红”

根据新华保险董事会会议审议通过的《关于2024年度中期利润分配相关安排的议案》,公司将根据经审阅的2024年上半年财务报告,合理考虑当期业绩、资金状况及风控指标要求,在公司2024年半年度具有可供分配利润的条件下,实施2024年度中期分红派息。

“年中股息总额占公司2024年半年度归属于母公司股东净利润的比例不高于30%。”新华保险表示,后续制定2024年度利润分配方案时,将考虑已派发的中期利润分配因素。

方正证券许旖珊团队表示,一方面,中期分红有利于平滑投资者现金流、增强投资者获得感,体现出公司对股东回报的重视,以及管理层对公司经营发展的信心;另一方面,中期分红也符合新“国九条”、《上市公司现金分红指引》等国家政策和监管导向。并预计,新华保险中期分红除权除息在9月—10月,根据2023年A股中期分红公司派息情况统计,有近90%公司的现金红利发放日在9月—10月。

4月12日,国务院发布《关于加强监管防范风险推动资本市场高质量发展的若干意见》(简称新“国九条”)。新“国九条”在分红方面进行了重点强调,指出要强化上市公司现金分红监管。对多年未分红或分红比例偏低的公司,限制大股东减持、实施风险警示。同时,要加大对分红优质公司的激励力度,多措并举推动提高股息率。增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红。随后,上交所和深交所分别发布相应征求意见稿,涉及股票ST及退市规则等方面,分红与财务要求进一步提高。

分红率均超30%

在业内人士看来,回报股东是高质量上市公司的重要指标之一。上市公司要重视成果共享,要坚持长期分红,着力创造公司价值,进一步提升投资者信心,尤其是让中小股东有获得感,共享企业发展成果。

东吴证券非银金融分析师葛玉翔向记者直言,除了分红次数,希望上市公司的分红总额也能够提升,并保持每股分红的稳定性。

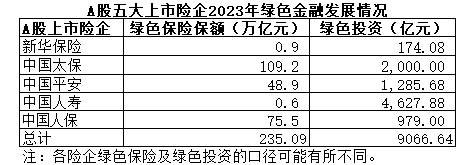

《国际金融报》记者发现,近年来,上市险企分红水平都保持在30%以上,且逐年提高。总体来看,2023年A股5家上市险企平均现金分红率(分红占当年归母净利润比例)为45.6%,同比上升3.9个百分点;2022年的现金分红率为44.8%;2021年的现金分红率为38.4%。

另外,2023年A股上市险企合计现金分红总额为755.28亿元,同比下滑3.4%,但也显著好于5家上市险企净利润下滑11.7%的水平。

罗葛妹制表

其中,中国人寿拟派发2023年现金股利每股0.43元,总计约121.54亿元,分红率为57.6%。中国人保2023年拟向全体股东每10股派发现金红利1.56元,合计68.99亿元,现金分红比例为30.3%。

中国平安拟派发2023年末期股息每股现金1.50元,全年股息为每股现金2.43元;2023年全年派现总额440.1亿元,现金分红率为51.37%。值得一提的事,记者统计发现,中国平安自A股上市(2007年)以来,已连续12年提升现金分红,且连续7年每股分红在1元以上。2017年至2023年,每股现金分红分别为1.5元、1.72元、2.05元、2.2元、2.38元、2.42元、2.43元。

罗葛妹制表

中国太保拟按每股1.02元进行2023年度现金股利分配,共计分配98.13亿元,分红率为36.0%。新华保险拟向全体股东派发2023年度现金股利每股0.85元,共计约26.52亿元,分红率为30.4%。

“派发红利多少主要看公司自身盈利情况,并综合考虑对股东回报、对资本和现金的考虑等方面。整体来看,保险公司整体的分红比例都处于不错的水平。”某外资机构非银金融分析师告诉记者。

保险股仍处估值低位

2024年开年以来,保险板块迎来多重利好,市场表现也在强心剂催化下走出回暖态势。多家券商发布研报称,行业负债端、资产端均具备向上动能,叠加政策利好频出的大背景,板块有望持续走强,估值迎来深度修复。

同花顺FinD数据显示,今年以来,A股五大上市险企均实现了不同程度涨幅,其中,中国太保涨幅最高,达21.61%;中国人寿涨幅超10%,中国人保涨幅也接近10%;中国平安和新华保险涨幅分别为6.9%、4.47%。

这一积极现象是多种因素共同作用的结果。方正证券分析称,权益、利率、地产等全面改善,有望推动险企估值持续修复。一是权益市场回暖推动险企投资和利润改善,今年一季度上市险企利润表现好于预期;二是央行对长期国债收益率相关表态,长端利率阶段性回升,市场对利率企稳预期增强,险企利差损风险等边际缓释;三是地产政策边际松绑,险企投资资产质量及收益率有望改善;四是叠加险企今年一季度新业务价值保持快速增长(A股寿险平均增速32.2%),资产端改善、负债端稳增长驱动板块估值修复。

招商证券同样认为,随着资产端股市、地产和利率迎来三重催化,压制寿险板块利润表现和股价估值的掣肘有望被全面打开。往后看,低估值、低持仓、低预期的寿险板块依然是反映权益市场、地产预期和利率环境的极好选择。

那么,险企在分红方面的积极表现是否也有望提振市场对板块的信心?受访人士一致认为,答案是肯定的,保险股估值将有望进一步修复,从而拉动保险股继续上涨。有分析师表示,在行业低迷期,上市险企主动提高分红比例,维持每股分红总额的稳定,增加分红频率,有利于夯实估值底部,进一步提升投资者信心。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。