20年期超长期特别国债上市 低利率有助降低融资成本

图片来源于网络,如有侵权,请联系删除

近日,面对个人投资者发售的第二期超长期特别国债上市交易,这是20年期超长期特别国债的首次亮相,本次债券同时在上海交易所和深圳证券交易所上市。

在此之前的5月17日,我国发行了2024年首批超长期特别国债,规模为400亿元,期限为30年期。经招标确定,30年期超长期特别国债的票面利率为2.57%,5月20日起开始计息,为固定利率附息债,利息按半年支付。

图片来源于网络,如有侵权,请联系删除

《中国经营报》记者对比发现,和30年期特别国债相比,20年期特别国债的票面利率要略低一些,招标结果为2.49%。

图片来源于网络,如有侵权,请联系删除

对于利率变化,一位资本市场人士分析,虽然20年期特别国债的票面利率稍低,但从国债认购情况看,期限短的国债流动性更强,对投资者来说,吸引力也更强。

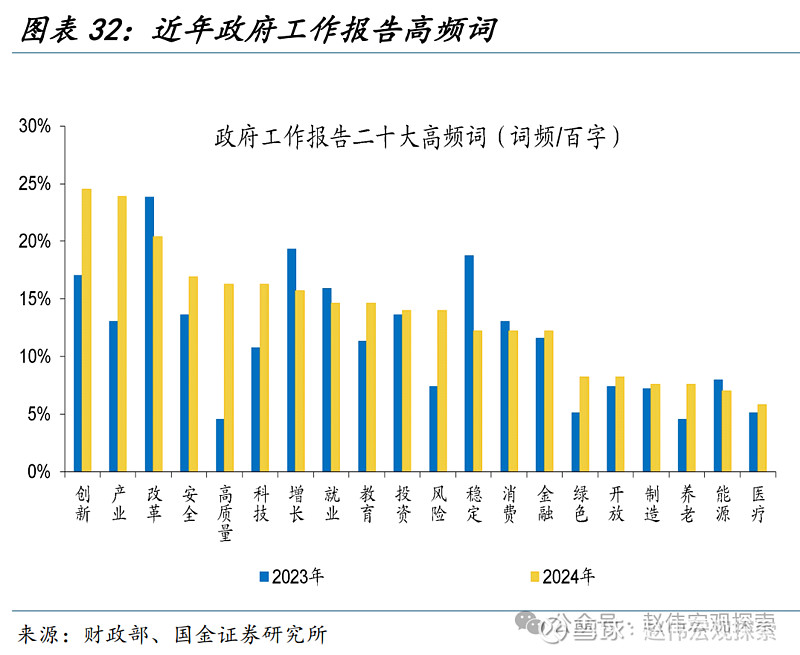

今年的《政府工作报告》提出,从今年开始拟连续几年发行超长期特别国债,专项用于国家重大战略实施和重点领域安全能力建设,今年先发行1万亿元。

所谓“超长期”国债,主要指的是发行期限在10年以上的国债,目前国债主要包括15年、20年、30年和50年四个期限品种。截至2024年4月底,我国存量超长期国债规模达到50936.9亿元,占存量国债的比重达到16.9%,其中15年期、20年期、30年期和50年期占比分别为0.1%、1.6%、11.6%和3.6%。

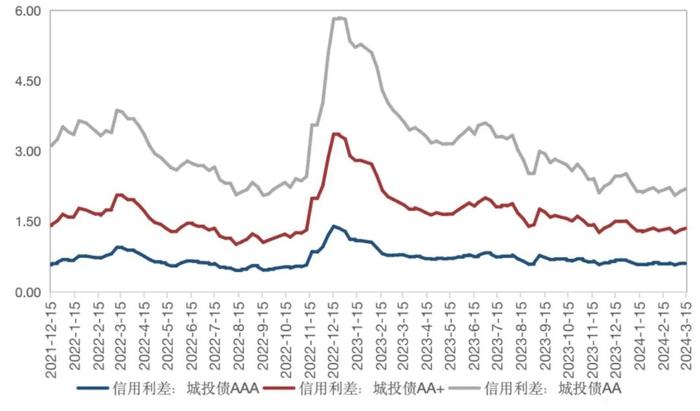

然而,区别于一般国债,特别国债是指阶段性发行的具有特定用途的国债。从利率期限结构来看,我国10年期以上国债收益率曲线较为平坦,相对而言,发行超长期国债融资成本较低。我国国债收益率曲线总体呈现出向上倾斜的形状,期限利差随着发行期限的拉长快速收窄。

具体来看,目前10年期与5年期国债利差达到21.5BP,而15年期国债与10年期以及20年期与15年期的国债利差分别为11BP和7BP;20年期和10年期利差达到18BP,而30年期和20年期、40年期和30年期、50年期和40年期利差则分别为9.9BP、7.4BP和0.9BP。

粤开证券首席经济学家罗志恒表示,从首批超长期特别国债的发行结果看,超长期国债的加权中标收益率为2.57%,较最近一次(4月29日)30年期特别国债加权利率下降3.8BP,这表明购买超长期特别国债,可以降低融资成本。

“从加权利率水平看,目前的利率水平有利于降低政府的付息压力,这使政府能够以更低成本筹集到更多资金。”罗志恒说。不仅如此,3.9的全场倍数和382.6的边际倍数,也反映出投资者对超长期特别国债的认可,整体看市场认购热情比较高。

根据财政部披露的2024年超长期特别国债发行安排,今年拟发行超长期特别国债的期限为20年、30年和50年,分别发行7期、12期和3期,总体呈现出以30年期为主,20年期与50年期为辅的特征,采取半年付息方式。

从发行节奏来看,超长期国债集中于5—11月发行,整体供给较为均匀,这可以降低对流动性的冲击,目前首次发行时间为5月17日,其中6月、8月、10月发行量较大,每月均发行四期。

据悉,国债按照不同的发售对象划分,可分为储蓄国债和记账式国债两大类。

储蓄国债直接面向个人销售,按照不同的债权记录方式,可分为以纸质凭证记录为特征的凭证式储蓄国债和以电子记录为特征的电子式储蓄国债。

记账式国债在一级市场通过记账式国债承销团主要面向机构投资者发行,并在中央结算公司以电子记账方式记录债权。上市后,个人投资者也可在二级市场向机构投资者购买。

对于个人投资者而言,购买储蓄国债和记账式国债如持有到期,均可获得稳定的本息收入。不同的是,储蓄国债在存续期内不可上市交易,记账式国债在存续期内可在市场进行交易。

在《个人投资者购买国债问答》中,财政部提醒,相比储蓄国债,记账式国债的交易价格随市场行情波动,投资者买入后,可能因价格上涨获得交易收益,也可能因价格下跌面临亏损风险。因此,不以持有到期而以交易获利为目的的记账式国债个人投资者应具有一定投资经验和风险承担能力。

(文章来源:中国经营网)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xxx发表,未经许可,不得转载。